証券口座を作ろう

まず初めに、株式投資や投資信託を始める場合、身近な銀行を利用するのはやめましょう。

なぜなら、銀行や証券会社の窓口業務というのは、自分たちが最も儲かる商品を売ることに特化しているからです。

例えば、投資信託で年間5%の利益で出る2つの商品があったとします。

①「銀行:1%、顧客4%」の配分の商品

②「銀行:4%、顧客1%」の配分の商品

上記商品があった場合、②の商品を勧め、①の商品は顧客へ説明もされません。

このため、本当に投資を行うことを考えるのであれば、ネット証券を利用することをお勧めします。

ネット証券と比べ、実店舗がある方が人と顔を合わせて取引できるため信用できそうですが、初めて会った人を信用するほどバカなことはありません。

そもそも実店舗のある銀行は、店舗の管理費用、そこに雇われている人件費、光熱費や機器の管理費、お金を扱うためのセキュリティやシステムなど、膨大な費用をかけて運営しています。

もちろんATMなど設置している銀行であれば、それぞれ定期的にメンテナンスが必要ですし、キャッシュの過不足が発生した場合は、残量の調整、故障時のメンテナンスなども必要です。

これを私たちから手っ取り早く回収する方法は、自分たちが儲かる商品を売ることなのです。

株式投資を始めるとわかりますが、銀行は上場している株式会社がほとんどです。

銀行は非営利法人ではないので、儲けを出し、会社を成長させることが目的です。

ですので、銀行員のスマイルは¥0円ではないと心に留めておきましょう!!

ネット証券の紹介

ネット証券は多数あるため、一部を下記に紹介します。

色々条件があるため、興味がある方は条件も含めて調べると良いですよ!

紹介の際に色々説明を書きますが、条件等は変更の可能性もあるため、口座作成の前に調べるようにしてください。

特に手数料や口座管理費用は、取引の際に毎回必要となったり、毎月口座から引かれたりするため、注意してください。

- 日本株手数料無料

- 口座開設手数料無料

- 一株からの少額投資が可能

- スマホアプリに、高配当・優待情報・AI予測・大口投資家の売買動向の確認が可能

- 多数の分析機能や株価予測情報を提供

- ハズレなしのルーレットにて、最大10万円分の株がもらえる

※口座開設後1万円以上の入金が必要です。

※2024年12月の情報となりますので、申込時に特典終了の可能性があります。

- NISAでの取引手数料無料

- 国内株式(現物取引)手数料 55円~

- 単元未満株の買付手数料無料

- スクリーニングツールの銘柄スカウター

色々な条件により個別株の抽出が可能 - 株価情報確認ツールのマーケットボード

- PC用アプリ(マネックストレーダー)

- スマホ用アプリ(マネックス証券アプリ)

- dアカウント連携

投資信託の残高に応じてポイント付与 - 投資専門家のレポート閲覧

- 50万円までの売買手数料無料

50万円~100万円まで:1,100円

100万円以上:百万円ごとに1,100円加算 - 口座開設費無料

- 口座維持管理費用無料

- 入出金手数料無料

- 移管手数料(他行から松井証券へ株式を移動)は松井証券が全額負担

- スマホ用アプリ(日本株アプリ)

- パソコン用トレーディングツール

- 株の取引相談窓口(専門オペレータが電話対応)

- 市況や相場の解説コンテンツ

- NISA口座開設

- 1約定ごとに手数料あり(安価)

複数段階があるため、1例のみ(5万円まで:55円) - 25歳以下は現物取引手数料実質無料(25歳を超えると手数料あり)

全額キャッシュバック方式 - 手数料に対し、1%ポイント還元

1ポイント=1円で取引に利用可能 - 維持管理費用無料

- 入金手数料無料

- 出金手数料無料

- スマホ用アプリ(DMM株)

- PC版取引ツール(DMM株 STANDARD、DMM株 PRO+)

- NISA口座開設

このほか有名な証券会社としては、「SBI証券」、「楽天証券」、「マネックス証券」、「GMOクリック証券」などがあります。

証券口座作成の際の注意点

証券口座作成の際は、必ず「特定口座(源泉徴収あり)」を選ぶようにして下さい。

その他は、確定申告が必要であったり、色々大変です。

源泉徴収ありにした場合、売買の際に発生した利益や配当金にかかる税金(所得税、住民税、地方復興税)を差し引き及び還付の処理を全て証券会社が行ってくれます。

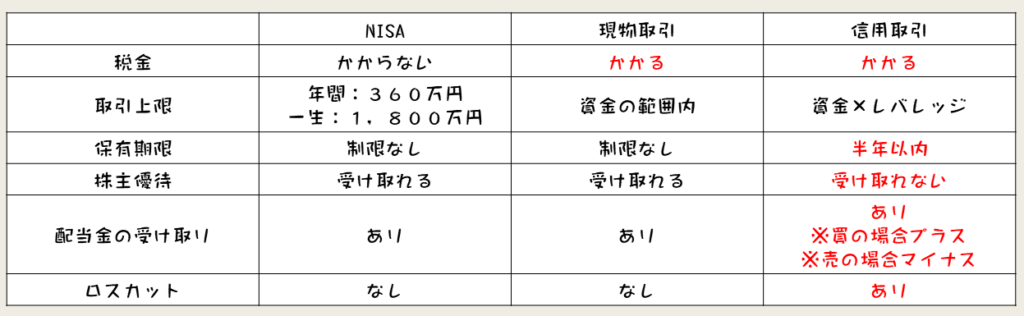

NISA・現物取引・信用取引

ハイリスク・ハイリターンを狙うなら信用取引を行いますが、私は推奨しません。

私は長期保有で株主優待や配当金による利益をとることに重きを置いています。

また、NISA及び現物取引では株主優待を受け取ることが出来ますが、信用取引では株主優待を受け取ることが出来ません。

別途、優待のみ取得するクロス取引(つなぎ売り)を推奨する方もいますが、株主の本質から外れるため、私は推奨しておりません。

※投資は個人の責任により行うため、私個人の考えを押し付けるつもりはありません。

推奨はしませんが、勉強し、自信があれば個人の責任の範囲内で行ってください。

それぞれ違いを表にまとめましたが、詳細を確認したい場合は、さらに下にスクロールしてください。

違いやメリット・デメリットを説明まとめましたので参考にして下さい。

NISA

NISAは、日本を投資立国とするために作られた制度です。

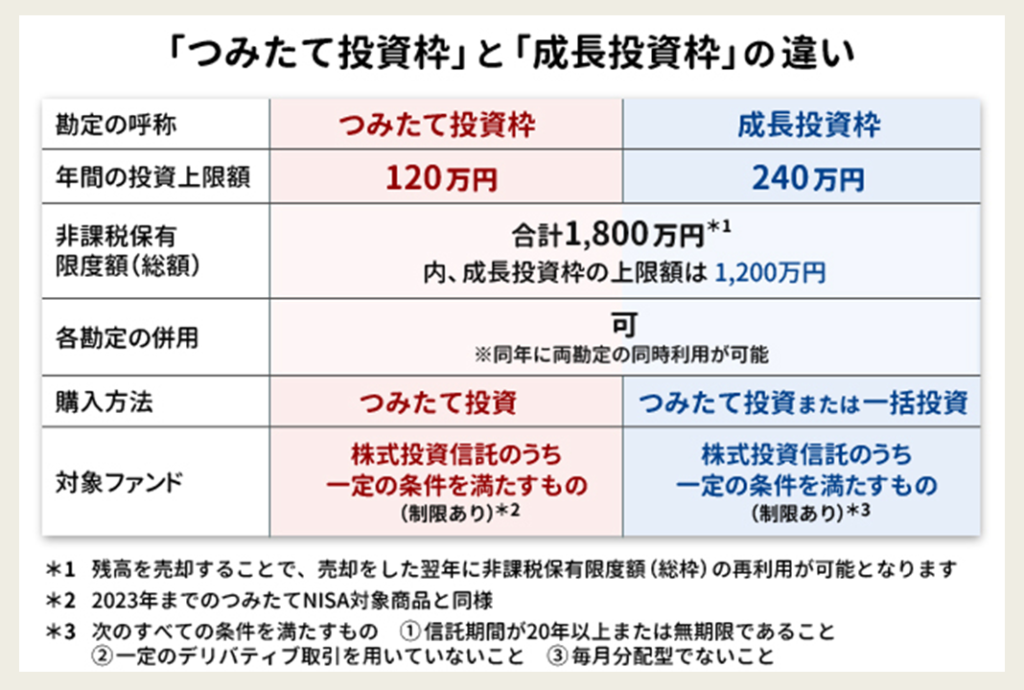

次に説明する現物取引と似ていますが、大きな違いが3つあります。

- 年間の取引上限がある

成長枠:240万円

積み立て枠:120万円

合計:360万円

成長枠での取引(個別株、投資信託、米国株など)

積み立て枠での(国が定めた投資信託銘柄のみ) - 一生の間での取得額に上限がある

取得額(購入の際にかかる費用)を合算した金額が1,800万円まで。

※購入後、変動した価格は関係ない

売却した場合、翌年に取引枠が復活する(年間取引上限の範囲内) - 売買益及び配当金に税金がかからない

NISA以外での取引では、利益に対して税金(20.315%)がかかります。

※内訳(所得税:15%、住民税:5%、復興特別税:0.315%)

端的に言えば、取引の上限がある代わりに税金がかかりませんということです!

わかりやすい表がありましたので、参考に引用させていただきます。

三菱UFJ銀行ホームページより

そのほか、現物取引と同じく次の特徴があります。

- 手持ち資金以上の取引はできない

- 株主優待を受け取ることができる

- 保有期限なし

現物取引

- 名称の通り、手持ちの資金の範囲内で取引することです。

- 利益に税金がかかる。

NISA口座を使用する場合と違い、利益に対して税金(20.315%)がかかります。

※内訳(所得税:15%、住民税:5%、復興特別税:0.315%)

復興特別税は、福島の復興に使用されているそうです。

(お金に印が付いているわけではないため何とも言えませんが。。。) - 損益通算が可能できる。

現物取引であれば、株価が下がった時、利益と損益を合算することができます。

例えば損失が発生した場合、利益と相殺し、税金の還付を受け取ることができます。 - 株主優待を受け取れる。

会社が決めているため銘柄により違いがありますが、保有数に応じて株主優待を受け取ることができます。 - 保有期限なし。

購入した株の保有に際し、売却期限の定めはありません

信用取引

- レバレッジの設定ができる。

レバレッジはレバー(テコの原理)から派生しており、小さな力で大きな結果を出すことを意味します。

内容を簡単に説明すると、「銀行に預けた担保(証券や現金)」=「信用」を元に取引を行います。

この信用を元手にするため、レバレッジ(銀行と取り決めた倍率)にて取引を行うことができます。

要するに、担保を預けるから、レバレッジ分のお金を貸してもらうイメージです。 - 取引上限はレバレッジによる

前述のとおり、担保×レバレッジとなるため、上限は担保に応じて決まります。 - 税金がかかる。

詳細は現物取引を参照。 - 損益通算あり。

詳細は現物取引を参照。 - 保有期限あり。(半年間)

信用取引を行う銀行のメリットは、資金の動きを活発にし、手数料で儲けることです。

このため、購入した証券は半年以内に手放すことが条件とされています。 - 株主優待は受け取れません。

信用取引では、担保を預けてお金を借り、借りたお金で取引を行います。

信用取引で保有した証券の名義は銀行となるため、信用取引で株主優待を受け取ることはできません。 - 空売りができる。

現物取引との大きな違いになりますが、通常証券は買うことしかできません。

しかし、信用取引では、逆の売りから入ることができます。

→これを「空売り」と言います。

空売りは、何も証券を持っていない状態で「今の価格で売ります。」っていうことができるのですが、同時に、「半年以内に買います。」っていう状態を作り出しているわけです。

それを信用した銀行が、半年間これを代行してくれていると思えばよいかと思います。 - 配当金の受け取りについて

先に空売りの説明をしたのですが、買い・売りで配当金の受け取り方に違いがあるため、わかりにくければ空売りを再度読んでみてください。

買い:プラスで配当金が計算される。

売り:マイナスで配当金が計算される。

要するに、売りを行った状態で配当金の権利を取得すると、配当金分の支払いが発生するということです。 - ロスカットがある。

一般的に、担保(銀行に預けている現有資産)の30%を切るとロスカットされます。

ロスカットは、簡単に言えば全て現在の金額で強制的に清算しますってことです。

ロスカットを行う理由は、銀行が損をしないためです。

信用取引で保有している証券の金額が、担保の30%を下回った場合、リーマンショックのような急激な株価の変動により銀行に損害が発生するかもしれません。

このため、株価の大きな変動があった場合に損失を最小限に抑えられるよう、30%を下回った時点で貸したお金を回収する仕組みが取り入れられています。

まとめ

長々と書きましたが、私が株式投資を人に勧める(本人がしたいと言った)場合、NISAか現物取引をするように言います。

理由は、株式や投資のことを知らない初心者が大きな利益を得ようとした場合、投資家の餌食にされるからです。

少額しか投資をしない人が売り買いを行ったところで株価は変動しません。

しかし、その投資額を大きく上回る金額で投資を行うことにより、株価を変動させ、大口の投資家は儲けを出しています。

結果、少額の投資家が信用取引をした場合、株価が大きく動いたことで損失が発生し、売る(買う)ことができなくなり、そのまま半年の期限がきて損失が確定されてしまうのです。

NISAもしくは現物取引であれば、保有期間の定めがないため、長期で持つことができます。

例えば、5%の配当金を出す会社があり、この銘柄を買った後、10%株価が下がったとします。

その場合、2年保有すれば配当金は「5%×2年」で10%となり、値崩れしていても元が取れます。

さらに長期で保有し続ければ、青天井です!

これに対し、信用取引は半年と期限が定められており、配当金で差額を回収することができず、場合によってはロスカットされて、強制的に資産が30%以下になります。

未来予知ができ、株価がどっちに動くかわかれば信用取引で勝てますが、必ずそれを的中させることができないのであれば、有限の資産で信用取引を行うことを私が勧めることはありません。

このブログが皆さんの優待生活の参考になれば幸いです。

by まさ